楼市价格波动,房地产金融风险隐现;经济下行压力加大,企业不良贷款率上升;信托产品违约事件搅动市场,影子银行风险渐显

金融风险是否暗流涌动?(经济热点·稳定预期强信心④)

本报记者 欧阳洁 田俊荣

核心阅读

■当前宏观经济缓中趋稳,经济结构调整和转型升级不断深入,有利于金融风险有序释放,逐步消除政府对某些领域提供的隐形担保,建立起市场对资金的“硬约束”机制。同时,金融机构具备较强的风险承受能力和损失吸收能力。可以说,化解金融风险具有良好的条件和机遇,金融风险总体可控

风险有所积聚

地方债务风险、房地产金融风险等五类风险可能显现

中国银监会最新数据显示,截至今年一季度末,商业银行不良贷款连续10个季度反弹,不良贷款余额6461亿元,比年初增加541亿元,不良贷款率超过1%。

这表明,一些行业和领域的金融风险有所积聚。

——地方政府性债务风险可能显现。这曾被视为银行业心中的一块“大石头”,而从今年以来,地方政府性债务正逐渐进入还债高峰期。据审计署统计,截至2013年6月末,地方政府负有偿还责任的债务达10.89万亿元,其中2014年到期的占21.89%,2015年至2017年到期的占36.43%,粗略一算,近四年到期的债务接近60%。此外,地方政府负有担保责任的债务达2.67万亿元,可能承担一定救助责任的债务达4.34万亿元。如果处置不当,债务风险可能转化为金融风险。

——房地产金融风险隐现。截至今年4月末,主要金融机构(含外资)房地产贷款余额高达15.7万亿元,同比增长19.2%。在房地产贷款规模持续增长的同时,部分房地产开发企业资金链紧绷,寻求高成本、多渠道融资,风险有所积累。另一方面,目前部分二、三线城市房地产市场供应过量、价格停滞或下跌,未来房地产市场预期如果进一步逆转,可能出现抛售,给银行信贷带来一定风险。

——产能过剩行业信贷风险上升。产能严重过剩行业的企业,其衡量负债风险的杠杆率指标普遍高企,随着结构调整力度的加大,这些企业经营困难,贷款不良率也可能上升。“根据不同机构的估算,目前中国企业负债占GDP比例约为120%—150%,在全球主要大国中位居第一。”中国社科院世经政所国际投资室主任张明说,“高负债对应着高投资。一旦经济增速放缓,高投资就会带来庞大的过剩产能,高负债则会造成商业银行不良贷款攀升。”

——部分影子银行业务存在潜在风险。近年来,信托、理财业务和小额贷款公司、典当行、融资性担保公司等准金融机构发展迅速。截至2013年末,67家信托公司管理的信托计划规模达10.9万亿元,同比增长46%,部分信托公司经营方式粗放,风险管控不完善,问题信托产品风险事件增加。理财产品市场规模也在迅速扩张。截至2013年底,银行理财产品累计募集金额68万亿元,较上年大幅增长37.9%;年末余额达10.21万亿元,较年初增长43.6%。这些准金融机构由于内控机制不健全,外部监管不足或不受监管,不少机构的短期逐利行为容易转化为非法集资、高利贷或欺诈行为,引发风险向金融体系传递。

——流动性管理难度也在不断增大。当前我国流动性总体充足,但资金结构性紧张的情况凸显,货币市场局部和时点性紧张现象还有可能发生,流动性管理的难度和复杂性在进一步增加。

风险总体可控

经济运行仍处在合理区间,金融机构财务指标良好,金融体系运行稳定

采访中,专家普遍认为,当前我国经济运行仍处在合理区间,金融机构财务指标良好,金融体系运行稳定,金融风险总体可控。

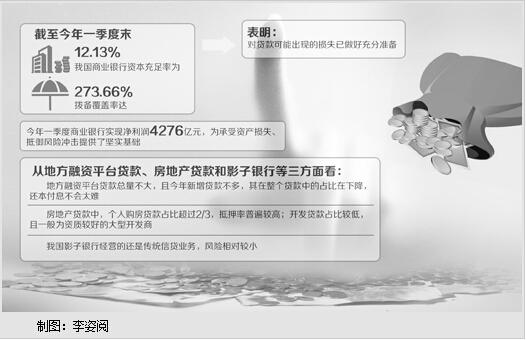

数据显示,截至今年一季度末,我国商业银行资本充足率为12.13%,拨备覆盖率达273.66%,表明银行业资本充足水平较高,应对贷款可能出现的损失已做好了充分准备。与此同时,今年一季度商业银行实现净利润4276亿元,盈利增速虽有所放缓,但并未改变其稳定增长的态势,为其承受资产损失、抵御风险冲击提供了坚实的基础。

再从市场关注度最高的地方融资平台贷款、房地产贷款和影子银行等三方面来看,我们也完全不必谈金融风险而色变。

“地方融资平台贷款总量不大,并且今年新增贷款不多,其在整个贷款中的占比在下降。即使所投资的基础设施年收益率不高,但有土地作抵押,加之平台公司资产实力雄厚,还本付息不会太难。”一位业内权威人士说,“现在主要是区县级地方政府财政能力相对较弱,其融资平台还款意愿、还款能力和再融资能力普遍不高,相应的政府性债务风险转化为金融风险的可能性更大。此外,目前实施名单制管理,但真正摸清平台公司‘家底’、分类管理并不容易,往往是明处堵住了,暗处不易堵,未来要更多发挥市场的监督力量。”

再看房地产金融风险。“目前,房地产贷款约占商业银行人民币贷款的20%,其中个人购房贷款占比超过2/3。个人购房贷款抵押率普遍较高,贷款对抵押物的比率一般不高于70%,即使部分地区房价出现较大幅度的下跌,由于抵押物价值仍高于按揭贷款,违约情况也不会明显增加。”交通银行首席经济学家连平说,开发贷款在房地产贷款中占比较低,即使有个别开发商出现风险,对房地产贷款的总体质量也不会产生大的影响。而且经过多年整顿,借款人一般为资质较好的大型开发商,贷款归还有较好保障。

不少外媒担忧,中国影子银行规模庞大,资金流向不明,缺乏有效监管,可能成为新一轮金融危机的导火索。

“国外的影子银行经营高杠杆的批发性融资业务,产品设计复杂,而我国影子银行经营的还是传统信贷业务,信用最终集中于商业银行,风险相对较小。另一方面,影子银行的规模并不大,扣除重复计算的因素,总体规模为10万亿元左右。”这位权威人士说。

以信托为例,截至今年一季度末,信托资产规模已达11.73万亿元。信托产品投资者主要为高净值客户,具有一定的风险承受能力,信托产品风险总体可控。

“在市场经济环境下,个别信托项目出现风险是正常的,不会引发系统性风险。”中国信托业协会专家理事周小明说,2012年信托行业到期清算出现问题的信托项目约200亿元,相比当时7.47万亿元的信托资产总规模,不良率约为0.27%。目前出现问题的信托资产总额虽然有所上升,但相对于10多万亿元的行业总规模来说,不良率还是很低的。

积极化解风险

长期看,应防止金融风险在各部门之间传染

当前宏观经济缓中趋稳,经济结构调整和转型升级不断深入,有利于金融风险有序释放,逐步消除政府对某些领域提供的隐形担保,建立起市场对资金的“硬约束”机制,这为金融业的风险化解和健康发展创造了条件和机遇。同时,经过多年的改革发展,金融机构具备较强的风险承受能力和损失吸收能力,为抵御内外部冲击打下了基础。

如何抓住机遇、化解风险?从短期看,连平建议,首先要有针对性地加强结构性信贷支持。“在信托、委托贷款等影子银行融资受限的情况下,为保持社会融资规模适度增长,建议适当加大信贷投放规模,同时降低票据融资和债券发行的成本,避免企业融资成本过快上升,使市场利率水平稳中略降。”

此外,还要有针对性地采取多项举措化解风险。比如,完善信用体系、加强社会性担保,改善小微企业的生存环境和融资环境,提高银行风险管理水平;稳定市场预期,加强信托贷款资金募集、资金投向、资金使用“全流程”监管等。

从长期看,应针对风险可能的传播路径来化解风险。张明指出,其他国家的经验表明,风险可能会在各部门之间传染。“首先是一定的外部冲击引发国内资本外流,带动国内利率水平上行,导致经济增速下滑,政府债务风险上升,银行体系风险加大,反过来又会加速资本外逃,从而形成恶性循环。”

张明建议,为了防止金融风险在各部门之间传染,应鼓励商业银行通过资产证券化等市场方式来处理不良资产,由银行、社会与政府共同分担坏账成本。此外,还应继续审慎、渐进、可控地开放资本账户,避免由于过快开放资本账户给国内经济金融带来冲击。

《 人民日报 》( 2014年07月07日 17 版)